Die Europäische Kommission verabschiedete im März 2018 einen Aktionsplan für nachhaltige Finanzen. Im Dezember 2019 stellte Kommissionspräsidentin Ursula von der Leyen den „European Green Deal” vor, der das Ziel verfolgt, bis 2050 in der Europäischen Union die Netto-Emissionen von Treibhausgasen auf null zu reduzieren. Europa soll somit als erster Kontinent klimaneutral werden.

Diese beiden Vorhaben bilden die Eckpfeiler jeglicher Aktivitäten der EU im Bereich nachhaltiger Finanzmärkte. Die EU hat sich damit sehr weitreichende Nachhaltigkeitsziele gesetzt. Viele halten den „European Green Deal” für ähnlich anspruchsvoll wie den Wiederaufbau nach dem Zweiten Weltkrieg.

Dabei geht es der EU darum, die Finanzwirtschaft zu verpflichten, als Katalysator für den Umbau der Realwirtschaft zu agieren. Dieses Ziel wird die Schnittstellen und die Zusammenarbeit zwischen Finanzinstituten und Unternehmen in allen Branchen wesentlich verändern. Neue Informationen kommen ins Spiel, die Entscheidungen beeinflussen – z. B. Investitions- oder Kreditentscheidungen im Kapitalmarkt und strategische Entscheidungen in Unternehmen. Auch die Kommunikation zwischen beiden Gruppen von Akteuren wird sich wandeln.

Nicht nur Investoren und Finanzanalysten, sondern auch Unternehmenskommunikation, Investor Relations und Unternehmensentwicklung können davon profitieren, sich zu diesen Entwicklungen strategisch zu positionieren. Dieser Artikel zeigt auf, wie.

Unternehmen werden den Druck auf ihre Finanzmarktpartner zu spüren bekommen

Im Hinblick auf die Themen Environmental, Social & Governance (ESG) hatte bisher nur eine Minderheit von Investoren Kontakt zu Unternehmen in ihren Anlageportfolios. Doch künftig werden ESG-Themen zu einem notwendigen Teil der Standard-Interaktion zwischen Finanz- und Realwirtschaft. Denn innerhalb der Europäischen Union steigt der Regulierungsdruck auf die Finanzbranche. Nachhaltigkeit in der Finanzwirtschaft wird in zahlreiche regulatorische Rahmenwerke einfließen. Dies erzeugt direkten Druck auf in der EU ansässige Finanzdienstleister und über diese auf europäische Unternehmen in allen Branchen. Die regulatorischen und Marktanforderungen betreffen zu einem gewissen Grad aber auch auβerhalb der EU beheimatete Finanzinstitute und Firmen, wenn sie Finanzprodukte in der EU anbieten beziehungsweise wirtschaftliche Beziehungen mit europäischen Finanzdienstleistern haben.

Anders als bei vorangegangenen regulatorischen Maßnahmen ist das Ziel der Verordnungen, auf ein wirtschaftlich effizientes und nachhaltiges globales Finanzsystem hinzuarbeiten, das mehr Kapital für nachhaltige Investitionen bereitstellt. Damit nutzt der Regulator den Kapitalmarkt, um Einfluss auf die Realwirtschaft zu nehmen.

Problemzonen aus Sicht der EU

Die EU hat drei Problemzonen in Bezug auf nachhaltiges Investieren definiert und dafür übergreifende Maßnahmen beschlossen. Das Leitmotiv ist dabei: von der Freiwilligkeit zur Vorschrift. Ziel ist, den der Freiwilligkeit vergangener Dekaden geschuldeten Nachhaltigkeitswildwuchs einzudämmen und das Thema Nachhaltigkeit in einen regulierten Markt zu überführen:

- Zu wenig Berücksichtigung von ESG. Banken, Asset Manager und institutionelle Anleger berücksichtigen ESG-Risiken aus Sicht der EU zu wenig bei ihren Anlage- und Kreditentscheidungen, da sie sich mit Nachhaltigkeit zu wenig auskennen und daraus resultierende Risiken deshalb oft unterschätzen. Institutionelle Investoren sollen zukünftig verpflichtend Nachhaltigkeitsrisiken bei der Asset Allocation berücksichtigen. Darüber hinaus lässt die EU untersuchen, ob sich ESG-Risiken in der Eigenkapitalunterlegung widerspiegeln sollten.

- Keine eindeutige Definition von Nachhaltigkeit. Responsible Investing, Ethical Investing oder ESG – schon allein die Vielzahl der Begriffe zeigt laut Europäischer Kommission, dass eine Standardisierung der Terminologie nottut, um „Greenwashing” und „Camouflage” zu verhindern. Die EU hat daher beschlossen, eine sogenannte Taxonomie einzuführen, anhand derer Standards und Label Investoren Sicherheit geben, dass nachhaltige Finanzprodukte auch wirklich nachhaltig sind.

- Zu wenig Informationen über unternehmerische Nachhaltigkeit im Markt. Die EU ist der Ansicht, dass sich zu wenig und zu wenig qualitativ wertvolle Informationen über nachhaltiges Wirtschaften von Unternehmen im Umlauf befinden. Das gilt sowohl für die Integration von ESG-Risiken in der gesamten Finanzwirtschaft wie auch für explizit als nachhaltig angebotene Finanzprodukte. Die EU-Maßnahme zielt auf eine Verbesserung der Offenlegung nichtfinanzieller Informationen ab. Laut EU-Aktionsplan brauchen Anleger detaillierte Informationen darüber, wieviel Umsatz ein Unternehmen mit nachhaltigen und mit nicht-nachhaltigen Aktivitäten erwirtschaftet, um z. B. die Gewichtung von Aktien in einem Portfolio vornehmen zu können. Dies wird u. a. dazu führen, dass Unternehmen deutlich mehr und auch andere Daten zur konkreten Grundlage ihrer Wertschöpfung publizieren müssen.

„Ich glaube, dass nachhaltiges Investieren das neue „Normal“ werden wird. Dazu müssen wir unter anderem wissen, inwieweit der Zweck einer Unternehmung nachhaltig ist – oder konkret gesagt: welchen Umsatzanteil sie in nachhaltigen Geschäftsfeldern macht.

Genau hier wird die EU-Taxonomie einen Standard setzen. Wir erwarten von Unternehmen, dass sie entsprechende Informationen offenlegen.“

Dr. Henrik Pontzen, Abteilungsleiter ESG im Portfoliomanagement bei Union Investment

An Investoren werden hohe Anforderungen zur Berücksichtigung von ESG gestellt

Von Vermögensberatern wird zukünftig verlangt, ihren Kunden, d. h. Privatanlegern oder kleineren institutionellen Kunden, nachhaltige Investments anzubieten (Aktionsplan Forderung #4). Sie müssen also sicherstellen, dass der Kunde ausreichend über nachhaltige Investments informiert wird. Davon betroffen sind auch größere institutionelle Anleger und Vermögensverwalter, die noch dazu ihre Anlagestrategien und effektiven Anlagen und damit ihren „ESG-Footprint”, offenlegen müssen (Aktionsplan Forderung #7). Die zunehmende Nutzung von ESG-Daten durch Vermögensberater, institutionelle Anleger und Vermögensverwalter wird dazu führen, dass Datendienstleister und Nachhaltigkeitsratingsagenturen, die diesen Marktteilnehmern zuarbeiten, noch mehr ESG-Kriterien anlegen und ESG-Daten nachfragen werden (Aktionsplan Forderung #6). Zwar nutzen viele der einschlägigen ESG-Daten- und Ratinglieferanten heute bereits ESG-Informationen sehr umfangreich, jedoch zielt die EU darauf ab, dass sich eine einheitliche Ratingsystematik mit Datenpunkten vermittels standardisierter Protokolle unabhängig vom Ratingdienstleister entwickeln soll. Notfalls, dies unsere Interpretation, wäre die EU auch bereit, dem regulatorisch „nachzuhelfen”.

Was bedeutet das für die Kommunikation zwischen Kapitalmarkt und Unternehmen?

Unternehmen müssen sich auf weitgehende Änderungen einstellen:

- Mehr materielle ESG-Daten bereitstellen. Es zeichnet sich ab, dass Unternehmen zukünftig mehr und andere ESG-Daten berichten und Investoren Auskunft zur Materialität dieser Daten geben müssen. Dies allein reicht aber nicht aus:

- Erklären, wie nicht-finanzielle Aspekte Ergebnisse und Unternehmenswert beeinflussen. Die Integration von Finanz- und CSR-Berichten wird eine Renaissance erleben, denn es wird erwartet, dass Unternehmen ihre ESG-Daten in Bezug setzen zu wirtschaftlichen oder finanziellen Kennzahlen. Unternehmen können dies für sich nutzen, indem sie z. B. Ratios und Narrative entwickeln, in denen sich die Sets von Informationen gegenseitig plausibilisieren. Hier ist aus unserer Sicht eine Orientierung an den Richtlinien des International Integrated Reporting Council (IIRC) sinnvoll, aber keinesfalls die einzige Möglichkeit zur Umsetzung.

- Sprechfähiges Senior Management. Im Dialog mit Kapitalmärkten, z. B. in Investorengesprächen oder Hauptversammlungen, muss das Senior Management sprech- und aussagefähig zu ESG sein, denn dieser Themenkreis gewinnt zentrale Bedeutung.

Das Senior Management wird verpflichtet, das Unternehmen nachhaltig zu führen

Eine weitere zentrale Erwartung der EU an das leitende Management von Unternehmen ist, dass sie das Unternehmen nachhaltig führen. Auch wenn der Maßnahmenkatalog des EU-Aktionsplans überwiegend der Finanzbranche gilt, so betrifft die Forderung nach einer Förderung nachhaltiger Unternehmensführung (Aktionsplan Forderung #10) ganz eindeutig auch Unternehmen. Nun liest sich diese Forderung vielleicht eher „butterweich” und per schlichter Deklamation erfüllbar. Dieser Eindruck täuscht allerdings.

Die EU erwartet, dass Nachhaltigkeit in das unternehmerische Risikomanagement einbezogen wird. Das ist alles andere als trivial! Ein fachlich adäquates Risikomanagement erfordert die Einpreisung von Eintrittschadensausmaß und -wahrscheinlichkeiten und sollte so ausgestaltet werden, dass auch Umwelt-, Sozial- und Governance-Risiken möglichst präzise erfasst, gesteuert und berichtet werden können – und zwar analog zu den Prinzipien der Rechnungslegung (klar, verständlich, vollständig). Auch über das Risikomanagement hinaus sollten Unternehmen Nachhaltigkeit strategisch verankern und z. B. durch designierte Funktionen stärken, damit sie organisatorisch und funktionell gut eingebettet ist.

„Ich bin überzeugt, dass Unternehmen mit einem starken ESG-Angebot langfristig Wert schaffen können. Proaktives Denken und Handeln im Bereich ESG ist in letzter Zeit noch dringlicher geworden.

Die Erwartungen der Gesellschaft an Unternehmen haben sich geändert, und die Größe und die Impacts eines Unternehmens gehen Hand in Hand mit seiner erhöhten Verantwortung für Engagement und Transparenz.”

Oliver Maier, Head of Investor Relations, Bayer AG, und Präsident des Deutschen Investor Relations Verbands (DIRK)

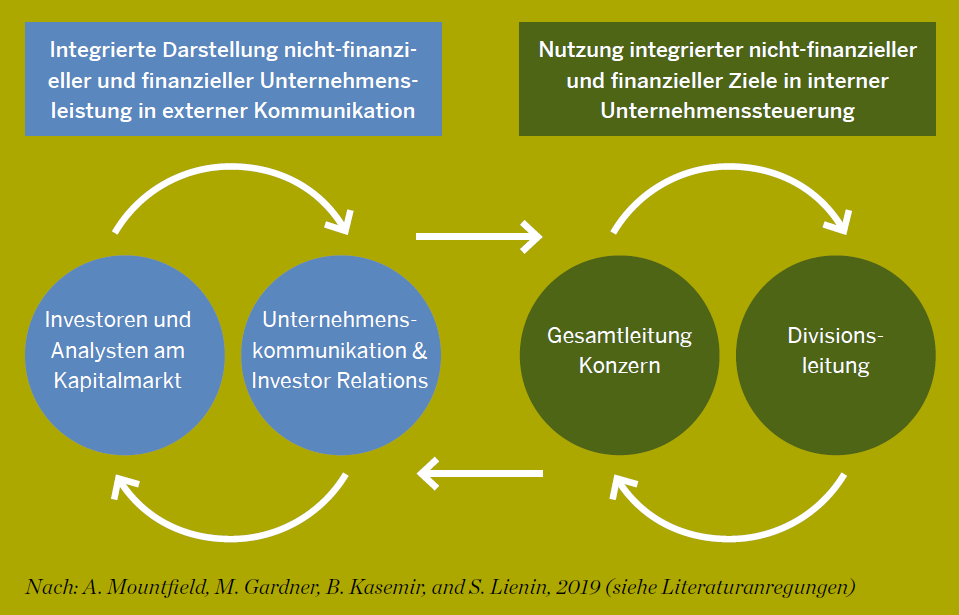

Durchgängige Kommunikation, durchgängige Führung

Der EU-Aktionsplan mit seinen ineinandergreifenden Maßnahmenpaketen betrifft fast alle Marktteilnehmer – Finanzinstitute und Unternehmen in allen Branchen! Die Umsetzung des EU-Aktionsplans wird für alle Marktteilnehmer einen signifikanten Aufwand verursachen. Wie bei jeder Investition stellt sich die Frage, wie man damit möglichst viel Mehrwert generieren kann. Für nicht-finanzielle, oder genauer gesagt prä-finanzielle Daten, die in Zukunft für den Kapitalmarkt oder das Risikomanagement bereitgestellt und genutzt werden müssen, ergibt sich im Idealfall ein doppelter Mehrwert:

- Es ist im Interesse von Unternehmen, die Datenanforderungen von Investoren und Intermediären zu erfüllen, da eine gute „Compliance” die institutionelle Reichweite stärkt. Die externe Kommunikation zwischen Finanzmarkt und Unternehmen wird durch Informationen über langfristige Wertschöpfungspotenziale im Unternehmen wesentlich gestärkt.

- Auch für die interne Steuerung, z. B. die interne Kommunikation zwischen Konzernzentrale und Unternehmensdivisionen, ergeben sich Vorteile. Strategisch gut ausgewählte ESG-Daten eignen sich hervorragend für die interne Steuerung, die durch solche nicht-finanzielle Führungskennzahlen griffiger wird.

Eine solche konsequente, durchgehende Integration von nicht-finanzieller und finanzieller Information schafft Konsistenz zwischen dem, was das Unternehmen am Kapitalmarkt kommuniziert und was es im Konzern und in seinen Divisionen wirklich in Angriff nimmt.

Wie positionieren Sie sich erfolgreich?

Der EU-Aktionsplan Nachhaltige Finanzen stellt klare und weitreichende Anforderungen an Finanzinstitute – sie müssen sich ändern, um sich darauf einzustellen. Für nicht-Finanzdienstleister ergeben sich allerdings nicht unerhebliche „Zugeffekte” durch die höheren Informationsbedürfnisse des Finanzmarkts. Hier stehen viele Unternehmen noch vor der Frage, was dies für sie bedeuten wird und wie sie darauf reagieren können.

Als Anregung bieten wir im Folgenden für Unternehmenskommunikation, Investor Relations und Senior Management Empfehlungen an, auf deren Basis sich Unternehmen zum EU-Aktionsplan und den daraus folgenden Anforderungen an nicht-finanzielle Transparenz so positionieren können, dass sie selbst einen klaren Mehrwert davon haben:

Empfohlene Massnahmen

- Ein integriertes Narrativ schaffen.Geben Sie die Trennung von finanziellen und nicht-finanziellen Themen und Daten in der externen Kommunikation und der internen Steuerung auf. Es gibt keine finanzielle und daneben eine Nachhaltigkeitsrealität. Es ist ein Unternehmen, mit einer Story, die in einem Narrativ serviert werden muss, um Investoren, Kunden, und Mitarbeiter ins Boot zu holen!

- Interne Funktionen zusammenbringen und Stärken bündeln. Stärken Sie die Zusammenarbeit zwischen Unternehmenskommunikation, Investor Relations, Rechnungswesen und Konzernnachhaltigkeit um finanzielle und nicht-finanzielle Datenbestände zu sichten, zu integrieren und aufs Wesentliche zu fokussieren.

- Ein „Integrated Set of Facts” entwickeln. Ihre interne Kommunikation und Ihr externes Reporting sollte einen wiederkehrenden Kranz von einigen wenigen Berichtspositionen enthalten, in denen nicht-finanzielle oder ESG-Daten wirtschaftliche bzw. finanzielle Tatbestände erklären und plausibilisieren. Das macht die langfristigen Werttreiber für die Firma verständlich und fassbar.

- Konsistente, strategische Kommunikation sicherstellen. Verschaffen Sie sich einen Überblick, welche nicht-finanziellen Kennzahlen Sie heute schon in verschiedenen Berichtsformen offenlegen. Und sichern Sie dabei Konsistenz. Investoren und andere Zielgruppen werden verunsichert, wenn z. B. ein nicht-finanzielles Thema im Nachhaltigkeitsbericht als sehr wesentlich dargestellt wird und im Risiko- und Chancenbericht gar nicht vorkommt.

- Rigoros auf den Punkt bringen. Fokussieren Sie diesen integrierten Ansatz auf wenige, steuerungsrelevante Themen und Kennzahlen und setzen sie ihn rigoros in allen Berichtsformaten um, die für den Kapitalmarkt, den Absatzmarkt und den Arbeitsmarkt relevant sind.

Der Originaltext von Ralf Frank und Dr. Bernd Kasemir ist unter dem Titel «Der EU-Aktionsplan Nachhaltige Finanzen – Chancen für Unternehmenskommunikation, Investor Relations und Unternehmensleitung» in der Beilage zur deutschen Ausgabe 16 der «The Reporting Times», der Zeitung des Center for Corporate Reporting (CCR), erschienen.

Literaturanregungen

Regulatorische Texte:

Bundesanstalt für Finanzdienstleistungsaufsicht BaFin (2019). Merkblatt zum Umgang mit Nachhaltigkeitsrisiken.

European Securities and Markets Authority ESMA (2018). Consultation Paper: On integrating sustainability risks and factors in MiFID II.

Europäische Kommission (2018). EU Aktionsplan: Finanzierung nachhaltigen Wachstums.

Europäische Kommission (2018). Final Report 2018 by the High-Level Expert Group on Sustainable Finance.

Wie Investoren integrierte Berichte nutzen:

Arnold, M., Bassen, A., & Frank, R. (2018). Timing effects of corporate social responsibility disclosure: an experimental study with investment professionals. Journal of sustainable finance & investment, 8(1), 45-71.

Zu durchgängiger Kommunikation und Führung:

Mountfield, A., Gardner, M., Kasemir, B., and Lienin, S. (2019), Integrated management for capital markets and strategy: The challenges of ‘value’ vs. ‘values’ sustainability investment, Smart Beta and their consequences for corporate leadership, in Rethinking Strategic Management, (ed.) Thomas Wunder, Springer, 105-128.

Über „sparsames“ Berichten:

Cohen, J. R., Holder-Webb, L., & Zamora, V. L. (2015). Nonfinancial information preferences of professional investors. Behavioral research in accounting, 27(2), 127-153.

Project Delphi (2016). The Material ESG Factors and Metrics that Drive Value.

Kontaktieren Sie uns. Wir freuen uns, Ihnen mehr darüber zu erzählen.