1. Der EU-Aktionsplan Nachhaltige Finanzen stellt klare und weitreichende Anforderungen an Finanzinstitute – sie müssen sich ändern, um sich darauf einzustellen.

Die EU will Kapitalströme hin zu nachhaltigen Investitionen umlenken und Nachhaltigkeit im Risikomanagement verankern. Diese Ziele ergeben sich aus dem Aktionsplan für nachhaltige Finanzen, den die Europäischen Kommission im März 2018 verabschiedete, und aus dem „European Green Deal”, der im Dezember 2019 vorgestellt wurde. Die Schnittstellen und die Zusammenarbeit zwischen Finanzinstituten und Unternehmen in allen Branchen werden sich wesentlich verändern.

Innerhalb der DACH-Region betrifft das direkt Finanzdienstleister in Deutschland und Österreich. Aber auch Institute in Liechtenstein und der Schweiz werden betroffen sein, und zwar über sich schrittweise verschärfende Anforderungen im Europäischen Wirtschaftsraum (EWR), über regulatorische Angleichungen zur Sicherung des EU-Marktzugangs für Schweizer Finanzdienstleister, sowie durch steigende Erwartungen aller Marktteilnehmer.

BaFin stimmt auf strengere ESG-Regeln ein… Die Finanzwirtschaft sollte sich nach Einschätzung der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) auf schärfere regulatorische Anforderungen von europäischer Seite an Nachhaltigkeitskriterien einstellen, auf Stresstests und an eine an entsprechende Risiken gekoppelte Eigenkapitalausstattung.

(Börsen-Zeitung, 6 May 2020)

2. Das Risikomanagement ist Dreh- und Angelpunkt der Implementierung von Sustainable Finance

Dabei setzt beispielsweise die deutsche BaFin klar auf einen integrativen Ansatz und sieht „Nachhaltigkeitsrisiken als Faktoren der (…) bekannten Risikoarten. Eine separate Risikoart „Nachhaltigkeitsrisiken“ wird abgelehnt….“ (BaFin-Merkblatt zum Umgang mit Nachhaltigkeitsrisiken).

3. Strategie, Kernprozesse und Berichterstattung müssen auf Sustainable Finance ausgerichtet werden. Nachhaltigkeit wird in zahlreiche Gesetze und Verordnungen einfließen.

Bei der anstehenden Regulierung geht es der EU darum, Verhaltensweisen in Richtung Nachhaltigkeit zu beeinflussen. Transparenzverordnung und Taxonomieverordnung sind nur zwei Beispiele von etlichen Regulierungen, die auf Finanzdienstleister in den kommenden Jahren noch zukommen. Die EU möchte damit drei aktuelle Problembereiche adressieren:

- Zu wenig Berücksichtigung von ESG (Environmental, Social & Governance) bei Banken, Asset Managern und institutionellen Anlegern

- Keine eindeutige Definition von Nachhaltigkeit

- Zu wenig unternehmerische Nachhaltigkeit im Markt

Frank Pierschel, Chief Sustainability Finance Officer der BaFin, „Ich glaube, spätestens, wenn die EBA mit der ersten Leitlinie zu Sustainable Finance herauskommt, wird es auch für uns nicht mehr ganz so freizügig in der Anwendung bleiben …“

(Börsen-Zeitung, 6 May 2020)

4. Nachhaltigkeit muss in alle Produkte und Dienstleistungen integriert werden, ins Wertpapiergeschäft, aber auch ins Kredit- und Firmenkundengeschäft.

Kunden, d. h. Privatanlegern oder kleineren institutionellen Kunden, müssen nachhaltige Investments angeboten werden. Finanzdienstleister müssen also sicherstellen, dass der Kunde ausreichend über nachhaltige Investments informiert wird. Davon betroffen sind auch größere institutionelle Anleger und Vermögensverwalter, die noch dazu ihre Anlagestrategien und effektiven Anlagen und damit ihren „ESG-Footprint” offenlegen müssen (Aktionsplan Forderung #7).

Die zunehmende Nutzung von ESG-Daten durch Vermögensberater, institutionelle Anleger und Vermögensverwalter wird auch dazu führen, dass Datendienstleister und Nachhaltigkeitsratingsagenturen, die diesen Marktteilnehmern zuarbeiten, noch mehr ESG-Kriterien anlegen und ESG-Daten nachfragen werden (Aktionsplan Forderung #6).

Eine weitere zentrale Erwartung der EU an das leitende Management von Unternehmen ist, dass sie die Unternehmen nachhaltig führen. Die Forderung nach einer nachhaltigen Unternehmensführung (Aktionsplan Forderung #10) schliesst die Erwartung der EU ein, dass Nachhaltigkeit in das unternehmerische Risikomanagement einbezogen wird.

5. Nachhaltigkeit betrifft alle Bereiche des Finanzdienstleisters. Der Vorstand muss die strategische Relevanz für die Organisation festlegen. Auch operative Bereiche wie Vertrieb, Beratung, und Marktfolge müssen kurzfristig sprechfähig gegenüber Kunden werden.

Viele Finanzdienstleister aller Gröβenklassen müssen noch die Frage strategisch beantworten, was Sustainable Finance für sie bedeuten wird und wie sie darauf sinnvoll reagieren können. Es geht dabei um eine vorausschauende strategische Verankerung sowie um die Vermeidung von „offenen Flanken“ auf der Compliance-Seite.

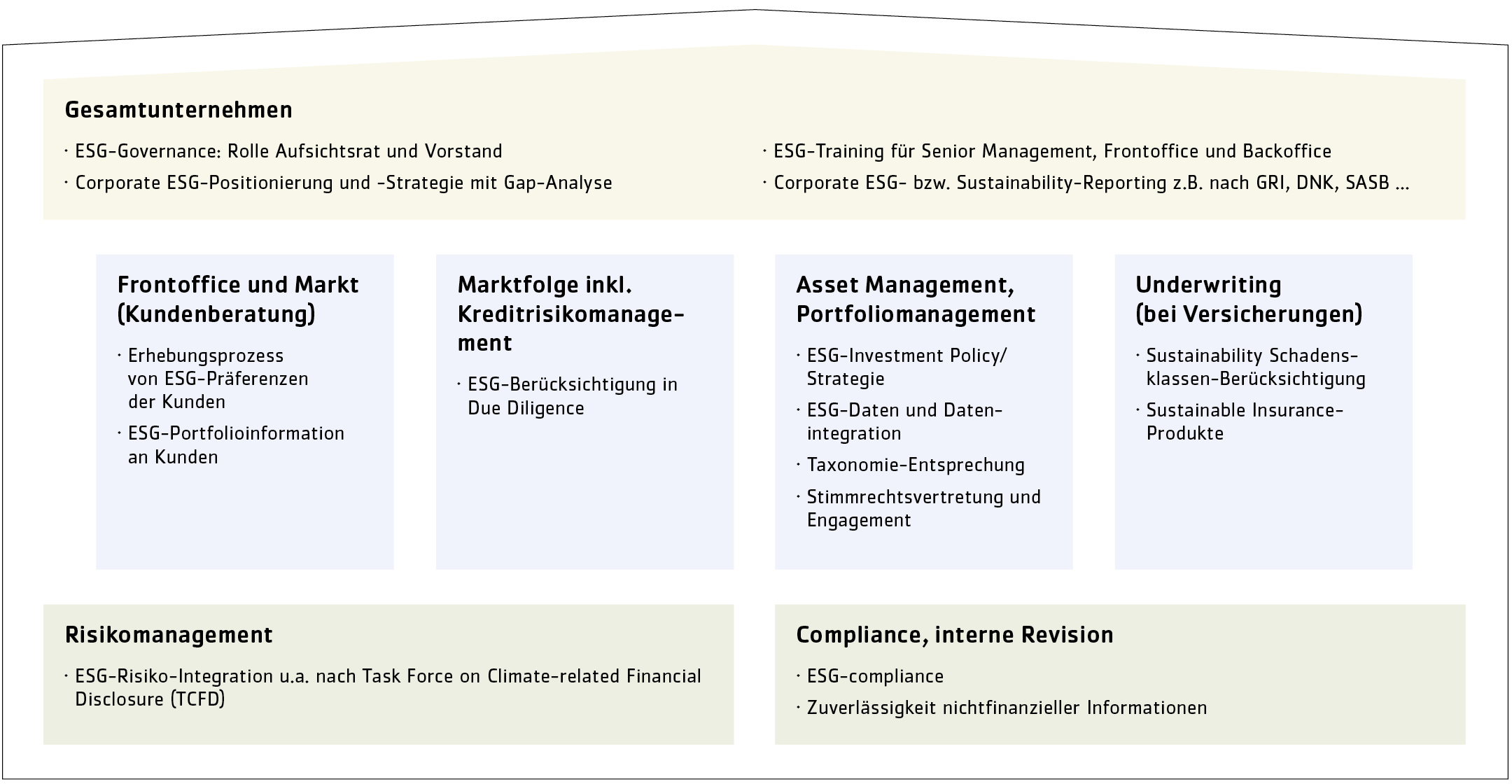

Wir bieten Finanzdienstleistern Begleitung bei der schrittweisen Implementierung von Sustainable Finance an. Als Anregung eine Übersicht von Modulen, die Finanzdienstleister im Hinblick auf Nachhaltigkeit oder ESG (Environmental, Social & Governance) Zug um Zug absolvieren können:

Als „Starter Kit“ zum Einstieg bzw. zum Ausbau von ESG empfehlen wir folgende Schritte:

- Bisherige ESG-Praxis und Strukturen analysieren.

- ESG-Governance und -Verankerung in der Strategie sicherstellen.

- ESG-Investment-Policy entwickeln bzw. ergänzen.

- ESG-Due Diligence im Kreditrisikomanagement etablieren.

- ESG im Risikomanagement einführen bzw. fest verankern.

- ESG-Ziele und -Leistungen in einer systematischen Berichterstattung offenlegen.

Download

Kontaktieren Sie uns. Wir freuen uns, Ihnen mehr darüber zu erzählen.