In Finanzmärkten wird oft zwischen Signal und Rauschen unterschieden, wenn es um von Unternehmensinformationen geht. Wie werden Finanzmarktakteure ESRS-Berichte wahrnehmen? Als nützliche Signale? Oder als überflüssiges Rauschen?

Die Realität der ESG-Nutzung

Obwohl in den letzten Jahren unzählige akademische Studien zu ESG veröffentlicht wurden, bleibt die Frage weitgehend unbeantwortet, wie genau Investoren diese Informationen verwenden. Es wird oft angenommen, dass Investoren die detaillierten Berichte von Unternehmen – einschließlich ESG-Berichten – vollständig durchlesen, obwohl erhebliche Mängel wie die fehlende Vergleichbarkeit und Standardisierung bei ESG-Daten bestehen. Die Vorstellung, dass Geschäftsberichte umfassend gelesen werden, wird nicht selten durch die Investoren selbst genährt, wenn sie z.B. im Rahmen von akademischen Forschungsprojekten nach ihren Informationsquellen gefragt werden. Dies kann durch einen Bestätigungsbias («social desirability bias») erklärt werden. Finanzmarktakteure sind oft selbst der Meinung, dass sie eigentlich Geschäftsberichte lesen müssten. Die Erfahrung lehrt jedoch, dass Finanzmarktakteure Nachhaltigkeitsberichte nur gelegentlich lesen und wenn, dann selektiv und auf der Suche nach einem bestimmten Detail.

Nur die wenigsten Investment Professionals beschäftigen sich mit Nachhaltigkeitsberichten. Die große Mehrheit hat vermutlich kaum eine Vorstellung davon, wie diese Berichte und Daten aussehen und welchen Nutzen sie für Entscheidungen bieten können.

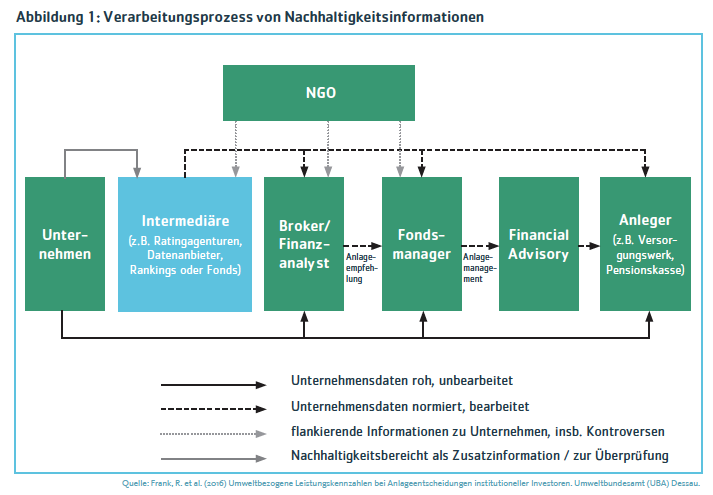

Belege für diese Aussage liefert ein Forschungsprojekt, das von der DVFA gemeinsam mit Prof. Dr. Alexander Bassen von der Universität Hamburg, und PwC im Auftrag des Umweltbundesamtes (UBA) durchgeführt wurde. Ziel des Projekts war es, zu untersuchen, wie ESG-Daten in die Investitionsentscheidung professioneller Kapitalmarktakteure einfließen. Die Untersuchungsergebnisse zeigen, dass die Mehrheit der Asset Manager und Sell-side Häuser ESG-Daten von ESG-Ratingagenturen und Datenanbietern einkaufen und als «data feed» in ihre eigenen Datenbanken integrieren. Dadurch stehen die ESG-Daten zwar füreine Parametrisierung (Auswahl, Gewichtung) für Investment Professionals zur Verfügung, jedoch handelt es aber in aller Regel nicht mehr um Primärdaten, sondern um Sekundärdaten, die von ESG-Ratinganalystinnen und -analysten normiert und bearbeitet wurden.

Verhalten und Verzerrungen

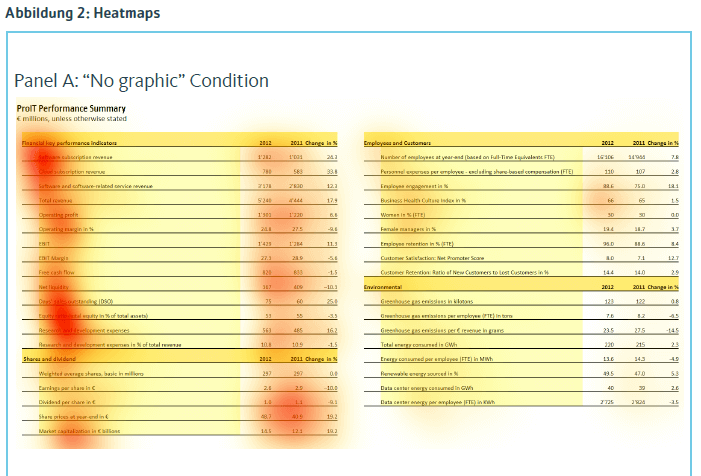

Um die tatsächliche Nutzung von ESG-Daten durch Finanzmarktakteure besser zu verstehen, haben Prof. Dr. Markus Arnold von der Universität Bern, Prof. Dr. Alexander Bassen von der Universität Hamburg und der Autor dieses Artikels mehrere Experimente durchgeführt. Eine der von uns eingesetzten Methoden war das sog. Eyetracking, mit welchem genau analysiert werden konnte, welche Informationen bei der Betrachtung von Unternehmensdaten tatsächlich die Aufmerksamkeit auf sich ziehen. Unsere zentrale Fragestellung dabei war, ob die aus der Verhaltensökonomie bekannten Biases, d.h. Verzerrungen von Entscheidungen und Urteilen, auch im Zusammenhang mit ESG auftreten. Für die in Abbildung 2 dargestellten Heatmaps werden die Augenbewegungen von Probanden aufgezeichnet, während diese Unternehmensdaten betrachten. Wenn der Blick eines Versuchsteilnehmers auf einer bestimmten Stelle verweilt, erzeugt das Eyetracking-Equipment eine rote «Wolke». Die Ergebnisse waren aufschlussreich: Ohne eine gezielte Lenkung der Aufmerksamkeit wurden die in der rechten Spalte dargestellten ESG-Daten im Vergleich zu den Finanzdaten in der linken Spalte oft übersehen (obere Abbildung). Wenn jedoch durch eine visuelle Hervorhebung – etwa durch eine ESG-Grafik – die Aufmerksamkeit auf ESG-Daten gelenkt wurde, wurde ESG wahr genommen (untere Abbildung). Aus einer rational-ökonomischen Perspektive sollten Investment Professionals Daten zur Kenntnis nehmen, da sie entweder relevant oder entscheidungsnützlich sind. Eine grafische «Verstärkung» ist aus dieser Perspektive weder notwendig noch logisch.

Biases im Umgang mit ESG-Daten

In einem weiteren Experiment wurden Kapitalmarktakteure in einer Gruppe von mehreren Teilnehmern gebeten, die Finanzergebnisse («baseline treatment») bzw. Finanzergebnisse und ESG-Daten («experimental treatment») eines fiktiven Unternehmens auf einer Skala von 0-100 zu bewerten, und gleichzeitig schätzen, wie die durchschnittliche Bewertung über alle Teilnehmer in der Gruppe ausfallen würde. Zunächst behielten die Teilnehmer Ihre Bewertungen für sich, bis die Versuchsleiter die Ergebnisse eingesammelt und einen Durchschnitt der gesamten Gruppe berechnet hatten. Den Teilnehmern wurde die durchschnittliche Bewertung anschließend mitgeteilt, sodass jeder Proband nun drei Urteile kannte: sein eigenes ursprüngliches Urteil, seine Einschätzung des Marktdurchschnitts, und das reale Urteil des «Marktes». Den Versuchsteilnehmern wurde dann die Gelegenheit gegeben, ihre ursprüngliche Bewertung zu revidieren oder beizubehalten.

Die Ergebnisse zeigen, dass die Unsicherheit unter ESG wächst: «liege ich mit meinem Urteil richtig, und alle anderen verstehen ESG nicht so gut wie ich?» oder «erkennen die anderen etwas in den Daten, was mir entgeht?» -. Wenn Investment Professionals ihre anfänglichen Urteile revidieren, insbesondere bei einer erheblichen Abweichung zwischen den eigenen Ersturteilen und dem Marktdurchschnitt, lässt sich ein Verankerungsbias beobachten. Gleichzeitig tritt eine Selbstüberschätzung («overconfidence») auf, die bei Zugabe von ESG verstärkt wird.

Ein kurzes Zwischenfazit

- ESG-Daten kommen typischerweise über ESG-Ratingagenturen und Datenprovider in die Investmententscheidung und nur sehr selten auf direktem Weg («Lektüre»). Daher mangelt es Investment Professionals oft an Erfahrung im Umgang mit Nachhaltigkeitsberichten und –daten.

- Fehlende Kenntnis steigert die Unsicherheit im Umgang mit ESG, was bestehende Verhaltensverzerrungen («Biases») verstärkt.

- ESRS-basierte Daten sind um ein vielfaches präziser als ESG-Daten, sind geprüft, und basieren auf wissenschaftlichen Definitionen.

- Die hohe Granularität der ESRS und die Vielzahl an Datenpunkten sind für die meisten Anwendungen in der Investmentanalyse allerdings ein Overkill.

- Die Materialitätsanalyse unterscheidet nicht zwischen strategischen Themen und Hygienefaktoren.

Das Dilemma

Einerseits ist absehbar, dass wir bald – und das nicht nur in der europäischen Union eine beispiellose Zahl von Unternehmen mit ESRS-Berichten sehen werden, darunter auch solche, die bisher von jeglicher verpflichtender Nachhaltigkeitsberichterstattung ausgenommen waren. Mit den ESRS entsteht ein Universum weitgehend standardisierter ESG-Berichte über zahlreiche Industrien hinweg.

Andererseits scheint das Interesse von Investoren und Finanzanalysten an ESG bislang gering zu sein. ESG-Daten, die Investoren erreichen, stammen überwiegend aus Quellen wie ESG-Ratingagenturen. Selbst wenn ESG-Daten verfügbar sind, werden sie wenig genutzt – sei es, weil sie als unwichtig angesehen werden, oder weil andere Marktteilnehmer ebenfalls darauf verzichten.

Woher kommt also die Zuversicht, dass sich mit ESRS-Berichten die Investitionsentscheidungen professioneller Anleger und Analysten oder Kreditgeber tatsächlich beeinflussen lassen?

Die Transformation durch ESRS

Die Frage geht in die falsche Richtung. Zielführender ist es, den Fokus darauf zu richten, wie die Anwendung der ESRS die Unternehmen selbst verändert und zu ihrer Transformation beiträgt. Zwei zentrale Aspekte stehen hierbei im Vordergrund:

- Strategische Positionierung durch Materialitätsanalyse

- Integration von Nachhaltigkeit in zentrale Unternehmensprozesse wie Strategie und Risikomanagement

Die Analyse der doppelten Wesentlichkeit oder Materialität fordert von Unternehmen den Aufbau eines systematischen Prozesses. Dieser Prozess beruht auf der Einbindung von Stakeholdern und beinhaltet die Quantifizierungen von:

- Auswirkungen: Wie beeinflusst das Unternehmen Umwelt und Gesellschaft?

- Einwirkungen: Wie wirken sich Entwicklungen in Umwelt und Gesellschaft finanziell auf das Unternehmen aus?

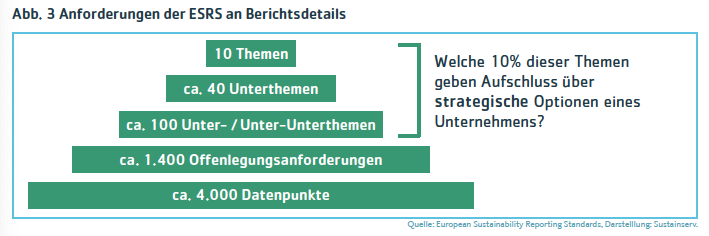

Der Schlüssel liegt darin, die wirklich strategisch bedeutsamen 10% dieser 96 Themen zu identifizieren und zu nutzen.

Zusätzlich werden Risiken und Chancen sowie Eintrittswahrscheinlichkeiten ermittelt und dokumentiert, um einer externen Prüfung standzuhalten. Grundlage für die Überprüfung potenziell materieller Themen ist ein umfassender Katalog von 96 Themen, Unter-Themen, und Unter-Unter-Themen, die mit einer Vielzahl von Datenpunkten verbunden sind. Allerdings sind nicht alle Datenpunkte für die strategische Ausrichtung gleich relevant und können als „Rauschen“ betrachtet

werden, da sie oft spezifische Interessen, wie die von ESG-Ratingagenturen, bedienen.

Indem sich Unternehmen auf auf 3-5 zentrale Themen fokussieren, können sie ihre strategische Positionierung schärfen und ihre Geschichte gegenüber dem Kapitalmarkt überzeugender erzählen. Gleichzeitig können Investoren und Kreditgeber diese zentralen Themen («Signale») gezielt nutzen, um fundiertere Bewertungen vorzunehmen.

Mainstreaming von ESG innerhalb des Unternehmens

Die ESRS sind durch vier inhaltliche Anker strukturiert:

- Governance

- Strategie

- Risikomanagement

- Kennzahlen und Ziele

Diese Struktur haben ESRS mit dem TCFD-Rahmenwerk («Task Force on Climate-related Financial Disclosures») gemeinsam. Diese inhaltlichen Anker werfen eine Frage zwischen den Zeilen auf: Wie lässt sich erkennen, dass ein Unternehmen tatsächlich Nachhaltigkeit lebt, und nicht nur vordergründig «ESG-Akrobatik» oder Greenwashing betreibt?

Dies kann man daran erkennen dass:

- das obere Management aktiv und kompetent über Nachhaltigkeitsthemen kommuniziert, anstatt die Verantwortung an eine Stabsstelle zu delegieren;

- Nachhaltigkeit fest in der Unternehmensstrategie verankert und die Strategieabteilung aktiv involviert ist;

- ESG-bezogene Risiken, wie physische oder transitorische Risiken, integraler Bestandteil des Risikomanagements sind; und

- Chancen und Risiken regelmäßig gemessen und in die Unternehmensplanung integriert werden.

Unternehmen sind gefordert, sich neu zu organisieren und aufzustellen, um die Anforderungen der ESRS zu erfüllen. Bisher eher isoliert agierende Abteilungen wie Risikomanagement, EHS, HR, Einkauf und Legal müssen nun funktionsübergreifend zusammenarbeiten. Die Nachhaltigkeitsabteilung tritt aus ihrer bisherigen isolierten Position heraus und nimmt eine moderierende Rolle im Unternehmen ein.

Fazit

- ESRS transformieren Unternehmensprozesse und den Umgang mit Themen der Nachhaltigkeit – das macht Unternehmen resilienter und dient der wirtschaftlichen, ökologischen und ethischen Nachhaltigkeit.

- Die Granularität und Detailtiefe der ESRS-Berichte ermöglichen es Unternehmen, ihr Wirtschaften lückenlos und plausibel nachzuweisen. Das ist ein wirksames Mittel gegen Greenwashing!

Dieser Artikel erschien als Beilage in der Herbstausgabe 2024 von The Reporting Times des Center for Corporate Reporting. Das PDF kann hier gelesen werden.

Kontaktieren Sie uns. Wir freuen uns, Ihnen mehr darüber zu erzählen.