Institutionelle Investoren, Vermögensverwalter, Finanzinstitute und andere Stakeholder nutzen ESG Ratings und Rankings zunehmend, um die Nachhaltigkeitsleistung von Unternehmen über die Zeit und im Vergleich zu ihren Konkurrenten zu bewerten und zu messen. Die Erwartungen an eine gute ESG-Performance werden zum Mainstream, wie die Tatsache zeigt, dass die weltweit grössten institutionellen Investoren, wie beispielsweise State Street, von den Unternehmen, in die sie investieren, aktive Rechenschaft zu ESG-Themen verlangen.

Warum ESG Ratings und Rankings wichtig sind

In den letzten zehn Jahren hat sich immer deutlicher gezeigt, dass die Leistung eines Unternehmens in Bezug auf ökologische, soziale und Governance-Faktoren in hohem Masse mit seinem Anlagewert korreliert – insbesondere mit seinem Risiko. Unternehmen mit einem hohen ESG-Rating haben mit höherer Wahrscheinlichkeit ein geringeres Risiko, was für Investoren attraktiv ist. 1 2 3

Die Nachhaltigkeitsleistung wird immer messbarer, und immer mehr Investoren berücksichtigen ESG-Daten. Grosse institutionelle Investoren sind an Risikominderung, höheren Renditen und externer Nachfrage interessiert, und ESG-Ratings können oft dabei helfen, Unternehmen zu identifizieren, die den Anforderungen der Investoren entsprechen.

ESG-Ratings haben auch für die Unternehmen selbst einen Wert. Die Anforderungen der ESG-Fragebögen fördern oft das Bewusstsein für die Bedeutung eines Nachhaltigkeitsmanagements im gesamten Unternehmen. Der Prozess regt interne Diskussionen an, die zukünftige Risiken und Chancen aufzeigen können. Durch die aktive Teilnahme an ESG-Ratings können Unternehmen ihre Aktionärsbeziehungen verbessern, Investitionen erhöhen, Zugang zu niedrigeren Kapitalkosten erhalten und strategische Entscheidungen vorantreiben.

Was Investoren wollen

Investoren wollen, dass sich Unternehmen auf das konzentrieren, was wesentlich ist, dass ESG-Informationen vollständiger in die Jahresberichterstattung integriert wird, und dass die ESG-Datenqualität verbessert. Sie wollen ESG-Daten zeitnah erheben und zusammenstellen, und zwar so, dass sie dafür möglichst wenig Zeit benötigen. Deshalb ziehen es Investoren vor, ESG-Daten auf einmal zu erhalten, idealerweise durch kurze ESG-Factsheets statt durch lange Berichte.

Zusätzlich zu besseren Daten wollen Investoren Informationen darüber, wie das Management über ESG denkt und wie ESG in die Unternehmensstrategie passt. Sie wollen nicht nur die Beteiligung von Nachhaltigkeitsteams, sondern auch des CEO und des CFO. Für einen vertieften Einblick empfehlen wir Ihnen, den Bericht Rate the Raters des SustainAbility Institute von ERM zu lesen.

Kundenbeispiel: Swiss Life, der führende Lebensversicherer der Schweiz

Als börsenkotiertes Schweizer Unternehmen musste Swiss Life zahlreiche individuelle Anfragen vieler ESG-Rating- und Ranking-Agenturen beantworten. Swiss Life bekundete zunehmend Mühe, mit den Anforderungen der Ratings und dem damit verbundenen steigenden Arbeitsaufwand für die Sammlung und Aufbereitung der benötigten Daten Schritt zu halten.

In einem ersten Schritt analysierten wir, wie Swiss Life in verschiedenen Ratings und Rankings bewertet wurde und wie das Unternehmen im Vergleich zu seinen Mitbewerbern abschneidet. Danach halfen wir mit, die ESG-Ratings und -Rankings zu identifizieren, die für SwissLife und ihre Investoren am bedeutendsten sind. Indem wir Muster in den Datenanforderungen und den Methoden der von SwissLife priorisierten Agenturen identifizierten, erstellten wir eine Übersicht der Daten und Informationen, die deren Anforderungen entsprachen. Das resultierende ESG fact sheet hilft Analysten nun, die gesuchten Informationen leicht zu finden, was wiederum den Aufwand von Swiss Life für die Beantwortung individueller Anfragen reduziert.

Der ESG-Markt ist gross und komplex

Gemäss der «The Reporting Exchange» Plattform des World Business Council for Sustainable Development (WBCSD) gibt es über 40 ESG-Ratings, 150 ESG-Rankings und 450 ESG-Indizes, wobei die grosse Zahl von Investmentbanken, staatlichen Organisationen und Forschungseinrichtungen nicht berücksichtigt ist, die eigene ESG-Analysen betreiben, die zur Erstellung von Ratings genutzt werden können.

Es überrascht nicht, dass in einer vom WBCSD Anfang 2018 in Auftrag gegebenen Umfrage, an der rund 60 Unternehmen teilnahmen, mehr als die Hälfte der Unternehmen angab, auf mehr als 10 ESG-Ratings und Rankings pro Jahr zu antworten. Der Umfang und der Detaillierungsgrad der Fragebögen erfordern oft erhebliche Ressourcen aus allen Bereichen des Unternehmens.

Vergleich von ESG Rating und Ranking Agenturen

Im Allgemeinen gibt es drei Arten von ESG Rating und Ranking Agenturen:

- Anbieter Fundamentaldaten: Diese bieten in der Regel eine breite Palette von öffentlich zugänglichen Rohdaten an, die üblicherweise von den Berichten oder Webseiten der Unternehmen stammen. Beispiele hierfür sind Bloomberg und Refinitive (ehemals Thomson Reuters).

- Anbieter umfassender Daten: Diese bieten meist eine Kombination aus öffentlich zugänglichen Daten von Medien und Nichtregierungsorganisationen und Unternehmensberichten sowie eigenen proprietärer Fragebögen und kuratierter Daten, die von den eigenen Analysten aufbereitet werden. Anbieter umfassender Daten decken alle ESG-Aspekte ab. Beispiele hierfür sind Sustainalytics, MSCI, TruValue Labs (FactSet), ISS ESG und V.E. (früher bekannt als Vigeo Eiris, eine Tochtergesellschaft von Moody’s Corporation). RepRisk gilt ebenfalls als Anbieter umfassender Daten, schliesst jedoch explizit selbstberichtete Unternehmensdaten als zentralen Teil des Ansatzes aus.

- Anbieter spezialiserter Daten: Diese bieten meist detaillierte und hochgradig kontextualisierte Daten zu ein oder zwei ESG-Aspekten, wie z.B. Menschenrechte oder Klimawandel. Diese sind hilfreich für Investoren, die sich in einem bestimmten ESG-Bereich verbessern wollen. Beispiele hierfür sind CDP (früher Carbon Disclosure Project) und TruCost (jetzt Teil von S&P Global).

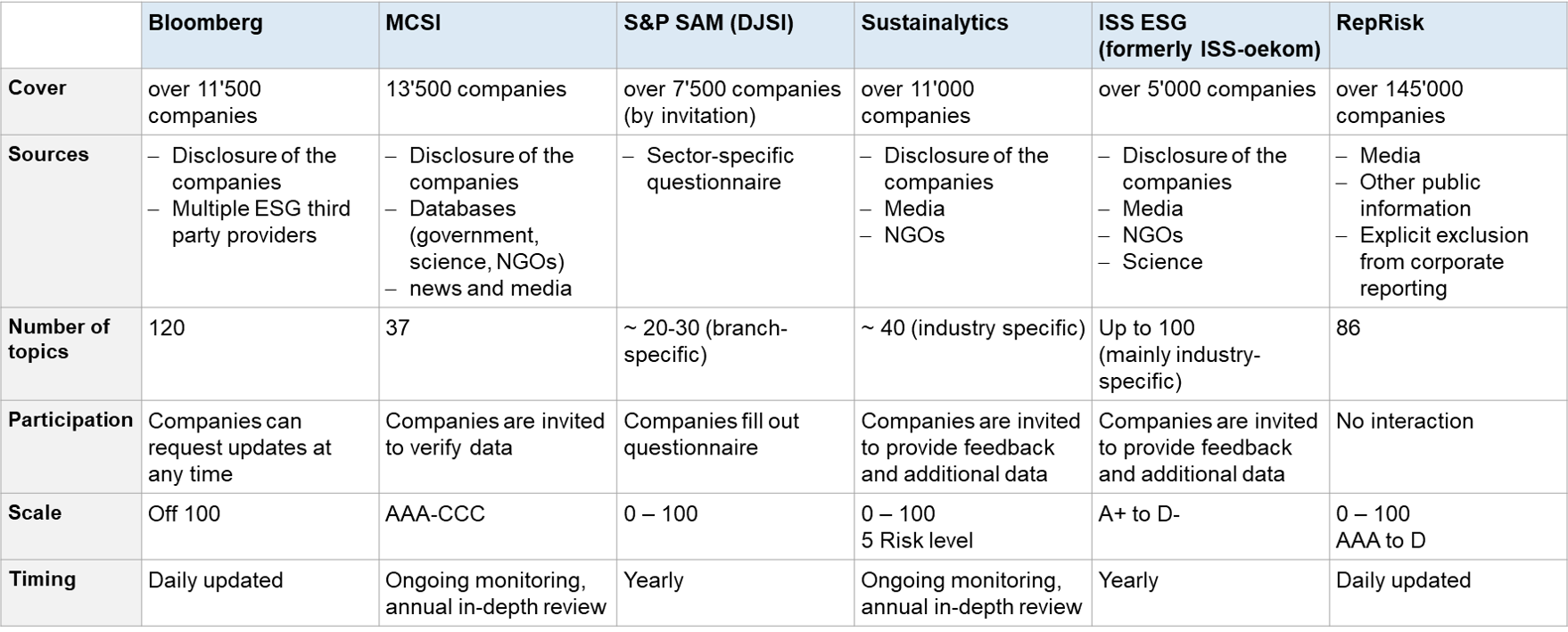

Wie aus Tabelle 1 hervorgeht, gibt es selbst bei den wichtigsten Ratings erhebliche Unterschiede in Bezug auf die Anzahl der Unternehmen, die sie abdecken, die Informationsquellen, die Anzahl der Themen, die sie behandeln, die Art und Weise, wie Unternehmen teilnehmen können, ihre Ratingskala und die Häufigkeit, mit der sie ihre Ratings aktualisieren, von täglich bis jährlich. Lange Rede, kurzer Sinn: Es gibt kein einziges „Go-To“-Rating, an dem ein Unternehmen teilnehmen sollte.

Wo Ratings und Rankings zu kurz greifen können

Die Qualität der von Unternehmen bereitgestellten Daten und Informationen ist für ESG-Ratings oft ein Problem und ESG-Ratings enthalten nicht immer korrekte Informationen.

Ausserdem können Unterschiede in der Art und Weise, wie Rating-Agenturen ESG-Bewertungen berechnen, dazu führen, dass ein und dasselbe Unternehmen in einem Rating gut und in einem anderen schlecht abschneidet. Um dieses Problem genauer zu beleuchten, startete die MIT Sloan Sustainability Initiative das Projekt „Aggregate Confusion“, das mit der Veröffentlichung der Studie „Aggregate Confusion: The Divergence of ESG Ratings“ begann, die die Unterschiede der ESG-Ratings auf der Grundlage von Daten von sechs führenden Rating-Agenturen untersucht. Die Studie identifiziert drei Ursachen für die Unterschiede: unterschiedliche Anwendungsbereiche der Kategorien, unterschiedliche Messung der Kategorien und unterschiedliche Gewichtung der Kategorien. Zudem wird ein Rater-Effekt festgestellt, das heisst, die Ansicht eines Raters zu einem Unternehmen kann die die Bewertung bestimmter Kategorien beeinflussen.

Sechs Tipps für den Einstieg in die Welt der ESG Ratings und Rankings

Investoren verwenden oft mehr als ein Rating, und daher liegt es im besten Interesse eines Unternehmens, an mehreren Ratings teilzunehmen. Die aktive Teilnahme an den ESG Ratings und Rankings erfordert Transparenz und Offenlegung der Daten. Der Start muss jedoch nicht beschwerlich sein. Der Schlüssel liegt darin, zügig einzusteigen und sich auf den Weg zu einer messbaren und sinnvollen Teilnahme zu machen. Wenn Ihr Unternehmen daran interessiert ist, mehr Kontrolle über sein ESG-Rating oder Ranking zu übernehmen und bereit ist, proaktiver zu werden, haben wir sechs Tipps.

- Zuhören und verstehen: Sprechen Sie mit Ihren Hauptinvestoren und hören Sie sich an, was sie in Bezug auf ESG Standards, Daten und Strategien wollen.

- Die Konkurrenz kennen: Der Markt ist sehr dynamisch. Recherchieren Sie die ESG-Informationen Ihrer Konkurrenten.

- Fangen Sie klein an: Sie können nicht gleichzeitig auf viele Anfragen antworten. Setzen Sie Prioritäten und konzentrieren Sie sich zunächst auf eine Auswahl gemäss externen und internen Anforderungen.

- Machen Sie Ihre Hausaufgaben: Sie brauchen Richtlinien und KPIs, um Ihr Engagement zur Verbesserung ihrer Nachhaltigkeitsleistung zu demonstrieren. Machen Sie eine einfache Gap-Analyse und fangen Sie an, die Lücken zu schliessen.

- Sprechen Sie darüber: Entwickeln Sie zusätzlich zu Ihrem Nachhaltigkeitsbericht eine einfache Übersicht mit Zahlen und Fakten.

- Verbessern Sie sich im Laufe der Zeit: Sie werden nicht von Anfang an ein Top-Performer sein. Machen Sie kleine, aber beständige Schritte.

1 Harvard Business Review: Die Revolution der Investoren

2 Harvard Business Review: Bemühungen mit sozialer Wirkung, die echten Wert schaffen

3 Forum der Harvard Law School zur Unternehmensführung: Das Zeitalter der ESG

Kontaktieren Sie uns. Wir freuen uns, Ihnen mehr darüber zu erzählen.